Buongiorno,

L’effetto tassi alla fine si è fatto sentire anche al LME. Lo “scalino” visto nel corso dell’ultima seduta settimanale avrà ripercussioni su ciascun metallo del listino.

Le decisioni della settimana scorsa prese da Federal Reserve e BCE sull’innalzamento dei tassi, seppure ampiamente annunciate, non hanno fatto mancare i loro effetti sulle Borse ed il London Metal Exchange ha subito le dirette conseguenze in modo importante.

Nel pomeriggio di venerdì 3 Febbraio il listino LME ha messo in evidenza uno “scalino” di tipo ribassista dei prezzi di tutti gli “industriali”, con un decremento dell’indice LMEX dell’1.7% rispetto alla seduta del giorno precedente.

Un punto di ripartenza delle quotazioni con gli indirizzi di tendenza che ora andranno rimodulati per ciascun metallo, anche alla luce delle mosse del sempre più sparuto gruppo del comparto speculativo-finanziario, consapevole che a Marzo nell’Eurozona il denaro crescerà di un ulteriore mezzo punto.

La contrazione del fattore domanda su tutti i metalli risulta un elemento importante per la determinazione dei nuovi indirizzi di tendenza delle quotazioni USD 3mesi.

RAME IN ULTERIORE DISCESA?

Il Rame non ha certo esaurito la sua escursione ribassista, ne è prova la mancanza di interesse da parte degli utilizzatori ad aprire posizioni “lunghe”, confidenti in una ulteriore discesa del prezzo nei prossimi giorni.

ZINCO CON UNS SITUAZIONE PIU’ DELINEATA E STABILE

La situazione dello Zinco risulta leggermente più delineata, anche se la concentrazione di denaro con finalità rialziste non ha ancora raggiunto un livello tale da supportare nel giro di poche sedute la sua crescita.

OTTONE E ZAMA IN DISCESA

La discesa dei prezzi di Ottone e Zama risulterà un’ovvia conseguenza, con ribassi sicuramente importanti e andando così ad annullare totalmente i rialzi che hanno avuto luogo nel corso della prima parte di gennaio. Le tendenze non positive di Rame e Zinco andranno a fissare dei minimi relativi di sicuro interesse per le quotazioni delle leghe, soprattutto in prospettiva futura.

ANCHE L’ALLUMINIO HA RISENTITO DEL CALO DIFFUSO DI TUTTI I METALLI

L’abbandono della soglia dei 2600 USD 3mesi, che l’Alluminio ha varcato verso il basso, avvalora lo scetticismo avuto da molti nel vedere il prezzo del metallo oltre quella linea. Il riferimento USD 3mesi attuale ha di sicuro più ragione nell’essere preso come un punto da cui sviluppare una visione d’insieme di lungo termine.

DISCORSO A PARTE PER IL NICHEL

Il discorso si fa sempre molto complesso quando si parla del Nichel. Il metallo ha subito una contrazione di prezzo decisamente importante nel corso della scorsa ottava, infatti, il decremento è stato del 6% dal punto di massimo relativo. L’instabilità del prezzo LME del Nichel permane una costante nel panorama del listino londinese, anche se obiettivamente con la quotazione di fine seduta del 3 febbraio il metallo è andato oltre la soglia minima consentita.

CONCLUSA FASE DI RIALZO DEL PIOMBO

La recente corsa al rialzo del Piombo, visto ciò che è avvenuto in Borsa, può considerarsi conclusa, ne sono prova due elementi concatenati tra loro, l’eccesso di denaro “lungo” in carico al metallo e l’avvio di una fase importante di volatilità con indirizzo ribassista.

STAGNO RICOLLOCATO SU VALORI MEDI DI GENNAIO

Lo Stagno ha subito in maniera pressoché totale le turbolenze che si sono determinate al LME. Il picco massimo di quotazione visto una decina di giorni fa e che lasciava supporre ad un decollo del valore 3mesi, ha subito un drastico ridimensionamento, che in ogni caso non lascia supporre ad un peggioramento significativo della tendenza attuale, bensì ad un ricollocamento dello Stagno sui valori medi riportati nelle prime due settimane di gennaio.

UNO SGUARDO ALLA REALTA’ PRODUTTIVA

Siderurgia fuori pericolo? Luci e ombre sul mercato che ci aspetta

La tempesta che ha travolto la siderurgia lo scorso anno, provocherà cambiamenti permanenti e strutturali sul mercato?

Mentre i prezzi di una delle materie prime più importanti del mondo sembrano stiano aumentando nelle ultime settimane, gli operatori di mercato sanno bene che l’acciaio non è ancora fuori pericolo.

Innanzitutto, non si può ancora dire che la tendenza si sia invertita dal declino a lungo termine che abbiamo visto nel 2022. Molte acciaierie di tutto il mondo rimangono chiuse e la domanda continua a oscillare. D’altronde, l’industria siderurgica ha dovuto sopportare la crisi energetica in Europa, gli effetti disastrosi della politica zero-COVID in Cina, gli alti tassi di interesse che hanno rinforzato il dollaro e la crisi delle catene di approvvigionamento aggravate dalla guerra in Ucraina e dalle sanzioni contro la Russia. Un cocktail di eventi depressivi che avrebbero potuto affossare la siderurgia per anni.

Uno stress enorme per acquirenti e consumatori

Dal punto di vista degli acquirenti di acciaio questa tempesta perfetta ha provocato uno stress enorme che, con tutta probabilità persisterà anche nel primo trimestre di quest’anno. Tuttavia, se proprio vogliamo eleggere il peggiore tra tutti i fattori negativi che stanno affliggendo il mercato, dovremmo indicare certamente la riduzione della produzione di metallo. Infatti, chi consuma acciaio non può prescindere dalla disponibilità fisica del metallo per poter dar da mangiare agli impianti produttivi.

Naturalmente, esiste anche un problema di prezzo. Proprio recentemente ArcelorMittal (ma anche Nucor e molte altre acciaierie) hanno rapidamente aumentato i prezzi dei coils laminati a caldo (HRC), nella speranza di sfruttare a pieno i rialzi a breve termine che stanno prendendo piede sul mercato siderurgico. In questo contesto, è bene fare attenzione che, al momento, l’azione dei prezzi degli HRC non ha forza sufficiente al rialzo per poterla considerare una vera inversione di tendenza.

Ma c’è sempre qualcosa di positivo…

In mezzo a tutto questo bailamme, come sempre avviene, il mercato si muove alla ricerca di nuovi equilibri, provocando alcuni cambiamenti che potrebbero essere positivi anche per i consumatori d’acciaio. Innanzitutto, ormai tutti gli uffici acquisti hanno capito l’importanza di ampliare le proprie opzioni di acquisto, anche e soprattutto in termini geografici. Inoltre, alcuni paesi hanno fatto crescere la produzione interna (come nel caso dell’India) rendendo il sistema industriale nazionale resiliente a shock geopolitici esterni.

Insomma, verrebbe la voglia di dire che non tutti i mali vengono per nuocere. La siderurgia dei prossimi anni, o quantomeno quella parte che è sopravvissuta, avrà spalle più larghe e catene di approvvigionamento più resistenti.

Rimane un solo dubbio a riguardo: dove saranno dislocate nel mondo le nuove industrie siderurgiche e quanti impianti saranno rimasti nella nostra vecchia Europa?

L’Iran vuole produrre più allumina. Grazie alla Cina ci riuscirà?

L’Iran ha intenzione di produrre 500.000 tonnellate di allumina all’anno da bauxite di basso grado. Per farlo sarà determinante l’assistenza della Cina.

L’Iran vorrebbe cominciare ad avere una qualche voce nel settore globale dell’alluminio e dipendere meno dalle importazioni dall’estero. Per farlo, aumenterà la sua produzione di allumina grazie all’assistenza della Cina.

La scorsa settimana, l’Amministratore Delegato della Iran Alumni Company (IAC), ha dichiarato che la fase iniziale degli studi è già stata condotta con i cinesi, mentre adesso è in atto la seconda fase con l’obbiettivo di rendere l’Iran autosufficiente per quanto riguarda l’allumina.

L’allumina, o ossido di alluminio, che si presenta sotto forma di una polvere bianca, è la materia prima chiave per la produzione di alluminio.

Il paese ha bauxite di scarsa qualità

Attualmente, l’80% della domanda iraniana di allumina è soddisfatta con importazioni che costano al paese 1 miliardo di dollari all’anno. Inoltre, il paese si trova ad affrontare numerosi problemi a riguardo, tra i quali la scarsa qualità della bauxite presente nel paese che non è particolarmente adatta alla produzione di allumina (il deposito principale dell’Iran si trova nella provincia nord-orientale del Nord Khorasan, ai margini del deserto).

Tornando alla collaborazione tra Cina e Iran, è la società China Nonferrous Metal Industry’s Foreign Engineering and Construction (NFC) ad aver fornito le attrezzature agli iraniani della IAC per produrre allumina. Così, nel 2019, è entrata in funzione la prima fase della raffineria di Jajarm, con una capacità iniziale di 40.000 tonnellate di allumina all’anno ma che, secondo i piani, dovrebbe raggiungere un livello di 280.000 tonnellate di produzione annua.

Ma, in totale, l’idea iraniana è di arrivare a produrre non meno di 500.000 tonnellate all’anno.

Una reazione alle sanzioni americane

Nella ormai lunga storia, che risale al 1979, delle sanzioni americane contro l’Iran, nel 2019 sono state introdotte nuove misure che colpiscono il settore metallurgico (ferro, acciaio, alluminio e rame), la grafite, il carbone, l’oro e altri metalli preziosi, con l’obbiettivo di impedire al paese di ricavare denaro dalla vendita di queste risorse.

Questa è stata la scintilla che ha acceso la consapevolezza iraniana sulla necessità di cercare di sviluppare una propria produzione di allumina che, grazie all’aiuto e al know-how cinese, ha buone probabilità di arrivare al successo.

APPROFONDIMENTO

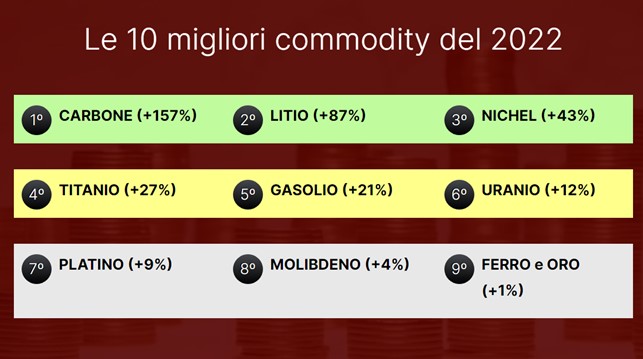

Le migliori commodity del 2022? Primo carbone, ultimo magnesio

Nell’anno della grande crisi energetica, sono stati i prezzi del carbone a correre più di tutti. Ma quali sono le altre top-performer tra le commodity?

Il 2022 è stato un anno sorprendentemente volatile per le materie prime e, come sempre avviene, alcune hanno guadagnato e altre hanno perso. La guerra Russia-Ucraina, la crisi economica globale e il calo della domanda cinese sono gli eventi che hanno maggiormente influenzato il mercato delle commodity.

Ma quale materia prima ha guadagnato di più e quale di meno? Innanzitutto, nell’anno della crisi energetica, è stato il carbone a primeggiare in termini di performance, con guadagni del 157%. Al contrario, il magnesio è sprofondato più di tutti, registrando un -54% nel corso del 2022.

Un anno negativo per alluminio e rame, ma anche per altri metalli non ferrosi

Restando nell’ambito dei metalli, anche alluminio, rame, zinco, stagno e cobalto hanno chiuso l’anno con un bilancio negativo: -16% il rame e l’alluminio, -18% lo zinco, -26% il cobalto e -38% lo stagno.

Per quanto riguarda invece la più importante delle commodity, il petrolio, durante lo scorso hanno ha contabilizzato un rendimento del -3%. A seguito della guerra in Ucraina, i prezzi del greggio erano saliti al livello più alto dal 2013 entro maggio 2022 ma, tra giugno e la fine di dicembre, i prezzi sono scesi da circa 116 dollari al barile a 80 dollari al barile (un calo del 31%).

L’altro protagonista del 2022 è stato il gas naturale europeo (TTF) che ha messo a segno enormi guadagni nel corso dell’anno ma che, alla fine, ha dovuto registrare una performance del -20%. Un risultato negativo che non deve però far dimenticare che, rispetto al 2021, i prezzi del TTF nel 2022 sono stati del 150% più alti.

Ma, secondo i dati raccolti da TradingEconomics, il quadro completo delle 10 migliori commodity del 2022 è quello che segue.

LINK UTILI

METALLI RARI https://www.metallirari.com/migliori-commodity-2022-primo-carbone-ultimo-magnesio/

METALLI RARI https://www.metallirari.com/iran-vuole-produrre-piu-allumina-grazie-cina-riuscira/

METALLI RARI : https://www.metallirari.com/siderurgia-fuori-pericolo-luci-ombre-mercato-aspetta/

Newsletter redatta in collaborazione con Metalweek – per maggiori informazioni e per consultare grafici e tabelle prezzi , ti metto qui di seguito il link

METALWEEK : https://www.metalweek.it//filemanager/mw/MWBASE230206.html

Se sei arrivato a leggere fino a qui ti ringrazio, vuol dire che ti è piaciuto l’articolo.

Ti chiedo di lasciare un commento o una tua considerazione in merito ai temi trattati oppure una domanda alla quale vorresti risposta.

Se conosci qualcuno al quale potrebbero interessare questi temi inoltra il link al blog, grazie per la collaborazione.

Recent Comments