Buongiorno,

in questo complicato momento che sta attraversando l’economia, le situazioni legate alle quotazioni dei metalli, sono sempre più importanti da individuare.

I fattori che stanno governando la determinazione dei prezzi di Borsa sono essenzialmente due: uno di carattere interno, la consistenza della domanda di “fisico” dei vari metalli e l’altro esterno, determinato dal rapporto di cambio tra il dollaro USD e le altre valute, in particolare il “cross” con l’euro.

Il vero problema che sta affliggendo la Borsa LME, in questo momento, è l’eccesso di denaro, presente su tutte le posizioni del listino, e questo elemento, così come si sta evolvendo, non lascia molto spazio circa la tenuta dei prezzi attuali nel contesto di breve periodo.

Nella ciclicità degli eventi, la Borsa LME sta mettendo in evidenza un momento di elevata instabilità, dove gli utilizzatori sono i veri indiscussi arbitri nelle dinamiche di fissazione delle quotazioni degli “industriali”.

Rame, fase ribassista ancora in atto

Il Rame pur mettendo in mostra una buona progressione in avvio di ottava, ha dovuto poi ripiegare sulla linea del prezzo USD 3mesi dell’ultima seduta di settembre. La fase ribassista del Rame è ancora in atto, stimando il suo epilogo solo al raggiungimento del minimo relativo, ipotizzabile in area 7400 USD 3mesi.

Zinco alle prese con una fase di storno

Le manovre di carattere finanziario, seppure di debole entità, interesseranno lo Zinco, anch’esso alle prese con la fase di storno dai massimi del periodo. Un maggiore equilibrio tra domanda e offerta, permetterà al metallo di mantenere un profilo di relativa stabilità in rapporto alla quotazione in dollari sulla scadenza 3mesi. I consumatori di leghe di ottone, in modo particolare di barra, non potranno farsi molte illusioni su ulteriori cali di prezzo, stante la situazione attuale di Rame e Zinco, poiché sul finale della scorsa settimana i produttori italiani hanno optato per una diminuzione importante del riferimento base Euro/tonnellata, doppia rispetto all’effettivo scostamento al ribasso dei prezzi LME dei due principali elementi di lega.

Gli utilizzatori di Zama, dal canto loro, non potranno beneficiare dell’importante diminuzione della quotazione LME dello Zinco, per effetto di una significativa ripresa del dollaro rispetto all’euro e per gli adeguamenti sui costi energetici sempre più alti.

Tenuta dell’alluminio

L’Alluminio ha retto bene l’urto dei ribassi generalizzati delle componenti principali del listino LME, chiudendo con un saldo positivo su base settimanale di oltre sei punti percentuali in riferimento alla quotazione USD 3mesi. La tenuta del prezzo dell’Alluminio ai livelli attuali è quindi più che una semplice ipotesi, anche se risulterà momentaneamente preclusa la via di un ulteriore rinforzo rialzista.

Nichel alla ricerca di stabilizzazione

Il Nichel ha recuperato completamente la consistente e repentina riduzione del prezzo LME avvenuta all’inizio della settimana scorsa, l’equilibrio tra i fattori domanda e offerta determinerà una sostanziale stabilizzazione del prezzo nel corso delle prossime sedute.

Progressione del Piombo

La progressione del prezzo LME del Piombo, più 8% settimanale, ha permesso al metallo di rivedere quota 2mila Dollari a distanza di sei settimane. Il possibile rinforzo del prezzo del Piombo, che potrà aver luogo nella prima parte di questa settimana, non presenterà la caratteristica strutturale di fenomeno duraturo nel breve periodo.

Stagno, continua il ribasso

La parabola ribassista dello Stagno non sta vedendo ancora l’epilogo, il tutto ulteriormente amplificato dalla collocazione di nicchia di questo metallo e quindi dall’assenza di segnali che in un lasso di tempo ridotto possano indurre ad una significativa inversione di tendenza della quotazione di Borsa.

UNO SGUARDO ALLA REALTA’ PRODUTTIVA

Metalli UE sempre più problemi. Glencore chiude un’altra fonderia di zinco.

Sempre più drammatica la situazione delle fonderie in Europa. La fonderia di zinco di Nordenham (Germania) chiude.

Questa volta è toccato alla fonderia di zinco di Nordenham, in Germania.

Glencore, multinazionale svizzera delle commodities, ha deciso di metterla in manutenzione a partire dal primo novembre. L’impianto rimarrà fermo fino a quando le condizioni macroeconomiche non miglioreranno.

La fonderia tedesca produce, o sarebbe meglio dire produceva, circa 165.000 tonnellate di zinco e leghe di zinco all’anno. Per il momento, la fonderia di piombo di Nordenham, che Glencore aveva acquistato nel maggio 2020 dopo che era diventata insolvente, è ancora operativa.

Glencore ha già fermato altri stabilimenti europei nel corso di quest’anno, tra cui anche quello italiano di Portovesme, in Sardegna (100.000 tonnellate di solfuro di zinco all’anno).

Come ha evidenziato un alto dirigente della società, i fermi produttivi che stanno colpendo tutta l’industria dell’Unione Europea (UE) sono una ovvia reazione a fattori esterni negativi. Gli aumenti dei prezzi dell’energia scatenati dalla guerra in Ucraina e dalle sanzioni contro la Russia hanno costretto alla chiusura molte fonderie di alluminio e di zinco in Europa ma, quasi certamente, assisteremo ad ulteriori tagli. L’alluminio e lo zinco sono metalli che richiedono processi produttivi altamente energivori.

Premi dell’alluminio in ribasso. Il mercato è proprio in contrazione

Anche se le quotazioni LME dell’alluminio stanno crescendo, la domanda è in calo e il quadro globale sempre più cupo. Lo confermano anche i premi per la consegna fisica che continuano a scendere.

I prezzi dell’alluminio salgono, ma i premi scendono. In estrema sintesi, è quello che sta accadendo sul mercato dell’alluminio in queste settimane. Si tratta di una tendenza che si protrarrà o di un fenomeno temporaneo? Andiamo a vedere più nel dettaglio cosa sta succedendo e quali sono le prospettive per i prezzi di un metallo che sta attraversando un anno travagliato come non mai. Dopo i sostanziali ribassi di settembre, le quotazioni dell’alluminio ad ottobre si sono rinforzate, i premi per la consegna fisica continuano invece a scendere e, poiché sono una misura accurata del mercato del primario, suggeriscono che la domanda sia in calo. Tra l’altro, il fenomeno si sta verificando a livello globale, con i premi in diminuzione in Europa, ma anche in Giappone e negli Stati Uniti.

Il quadro globale è sempre più cupo

Come accennato, la domanda è in contrazione, ma la produzione mondiale di alluminio primario rimane in crescita. Secondo l’International Aluminium Institute, la produzione di agosto ha visto un aumento per il terzo mese consecutivo (5.888.000 tonnellate), con la Cina che ha rappresentato quasi il 60% del totale. Proprio la Cina ha sostenuto l’offerta di alluminio in Europa, la cui produzione sta drammaticamente perdendo colpi.

La domanda continua a diminuire anche perché i settori manifatturieri sono sempre più deboli. Nel frattempo, il mercato è sempre più in eccesso di offerta. Perciò, è altamente probabile che il ribasso dei premi proseguirà, insieme a quello delle quotazioni di borsa. Bisognerà vedere in Europa come si evolverà la situazione dei costi energetici perché sono quelli che al momento stanno facendo da contraltare a questi cali.

Prezzi del nichel senza direzione mentre mutano gli equilibri globali

Settembre e ottobre sono mesi importanti per gli acquisti annuali di nichel, ma i prossimi mesi non promettono di essere favorevoli per le quotazioni del metallo. Dove andranno a finire i prezzi del nichel nel breve termine non è chiaro a nessuno dal momento che si stanno muovendo seguendo una tendenza laterale. In altre parole, questo significa che non c’è una chiara direzione da nessuna parte.

Tuttavia, sul mercato globale si stanno verificando eventi che lasceranno un segno duraturo sui futuri equilibri del nichel. La chiusura di importanti fonderie, in luoghi come l’Europa e la Cina, sta favorendo un paese che avrà una voce sempre maggiore sui mercati internazionali: l’Indonesia.

L’Indonesia cresce, l’Europa cala

Sono in molti a ritenere che le aziende indonesiane abbiano un’occasione d’oro per le mani, soprattutto dopo il caos verificatosi a marzo al London Metal Exchange (LME). L’Indonesia è uno dei principali produttori mondiali di nichel con circa il 23,7% di tutto il metallo prodotto nel mondo. Solo nell’ultimo anno, il paese ha prodotto 814.000 tonnellate di nichel, oltre a ricavare più di 20 miliardi di dollari all’anno dall’acciaio e dai prodotti legati all’acciaio.

Al contrario, l’Europa sta perdendo progressivamente il suo ruolo guida anche in questo mercato, mentre continua a crescere la domanda di nichel nell’elettronica, con le batterie per auto elettriche che guidano questa tendenza.

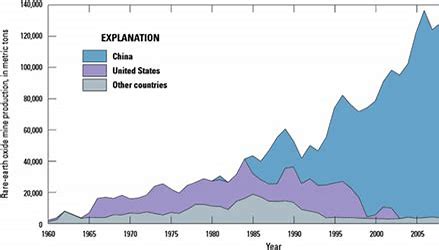

Terre rare cinesi : ricatto contro l’Occidente ?

Mentre il mercato delle terre rare è ancora sotto pressione (leggero ribasso), gli esperti avvertono che la Cina userà le terre rare contro l’Occidente come Putin sta usando il gas contro l’Europa.

Sono decenni che gli esperti hanno messo in guardia l’Occidente dalla dipendenza quasi totale dalle terre rare cinesi, un errore che potrebbe diventare una minaccia per la sicurezza e per l’economia.

Nonostante i governi non abbiamo mai preso troppo sul serio questa minaccia, negli ultimi anni sono stati fatti alcuni sforzi per cambiare lo stato delle cosa ma, con la crisi energetica, gli ostacoli si sono ingigantiti. I problemi energetici dell’Unione Europea (UE) si aggravano ogni giorno che passa, mentre diverse fonderie e produttori di metalli hanno dovuto chiudere i battenti.

Purtroppo, l’Europa non è la sola ad affrontare una crisi energetica. Anche la Cina ha problemi legati all’energia, mentre la crisi del mercato immobiliare e le limitazioni energetiche stanno mettendo a dura prova il suo sistema manifatturiero. A peggiorare le cose, permangono problemi nella catena di approvvigionamento globale.

Al di là di cosa succederà in termini geopolitici nei prossimi mesi, per le terre rare la storia promette comunque di finire male per l’Occidente. Lo evidenzia anche un recente articolo pubblicato dal Financial Times a riguardo. Già sappiamo cosa succede quando un paese dipende eccessivamente da un altro in termini di materie prime (la UE nei confronti della Russia). Adesso, è probabile che la Cina giocherà come Putin per quanto riguarda le forniture di terre rare all’Occidente.

Una risorsa complicata da gestire, anche in termini di danni ambientali

Non migliora certo le prospettive il fatto che la corsa alle terre rare, che prima o poi si scatenerà, intensificherà i danni ambientali tipici di questo tipo di estrazione e lavorazione. Per esempio, in Myanmar le miniere di terre rare gestite dai cinesi stanno causando gravi problemi alla gente del posto. La contaminazione delle riserve idriche provocata da tecniche estrattive inquinanti potrebbe portare a conseguenze catastrofiche per milioni di persone che contano sull’acqua potabile dei sistemi fluviali.

Tante promesse e pochi metalli. L’economia verde in Europa rischia il flop

I metalli svolgeranno un ruolo fondamentale nella transizione verso l’energia verde. Ma investimenti e nuove strutture per arrivare all’indipendenza energetica, rischiano di fallire per la carenza di metalli. In un mercato caratterizzato da venti contrari come l’inflazione e l’interruzione delle catene di approvvigionamento, l’unica opportunità è quella data dalla crescita delle infrastrutture nazionali per andare verso un’economia più verde.

Il ruolo fondamentale dell’acciaio

Gli investimenti necessari per la transizione energetica e le infrastrutture che dovranno essere costruite (comprese quelle per il nucleare), potrebbero essere il motore economico per il continente europeo nei prossimi anni e uno dei metalli che giocherà un ruolo fondamentale in questo contesto è l’acciaio.

L’acciaio è un componente chiave nella costruzione di centrali nucleari ma è anche largamente utilizzato nella produzione di turbine eoliche, pannelli solari e energia a idrogeno. Inoltre, è impiegato massicciamente per l’esplorazione e la perforazione di petrolio e di gas naturale.

Neutralità climatica irraggiungibile senza molti più metalli

Il cosiddetto Green Deal dell’Unione Europea, che ha come obbiettivo di raggiungere la neutralità climatica entro il 2050, non richiederà soltanto acciaio. Infatti, secondo un recente studio della KU Leuven University (Belgio), servirà 35 volte più litio e da 7 a 26 volte più terre rare rispetto ad oggi. Ma anche il 30% in più di alluminio, il 35% in più di rame, il 45% in più di silicio, il 100% in più di nichel e il 330% in più di cobalto.

Purtroppo, i politici europei sembrano non rendersi conto che ci troveremo ad affrontare carenze critiche di metalli nei prossimi 20 anni per poter sostenere un sistema europeo di energia pulita.

Se non si faranno passi significativi nella direzione di costruire solide catene di approvvigionamento con fornitori comprovati e responsabili, le promesse di un’economia circolare a lungo termine non potranno essere mantenute e l’Europa si ritroverà nelle stesse condizioni di dipendenza di oggi verso i combustibili fossili.

LINK UTILI PER APPROFONDIRE

METALLI RARI : Premi dell’alluminio in ribasso. Il mercato è proprio in contrazione (metallirari.com)

METALLI RARI : Metalli UE alla frutta. Glencore chiude un’altra fonderia di zinco (metallirari.com)

METALLI RARI : https://www.metallirari.com/author/rareadmin404/

METALLI RARI : https://www.metallirari.com/author/rareadmin404/

Newsletter redatta in collaborazione con Metalweek – per maggiori informazioni e per consultare grafici e tabelle prezzi , ti metto qui di seguito il link

METALWEEK : https://www.metalweek.it//filemanager/mw/MWBASE221010.html

Se sei arrivato a leggere fino a qui ti ringrazio e, se ti è piaciuto l’articolo, ti chiedo di lasciare un commento o una tua considerazione in merito ai temi trattati oppure una domanda alla quale vorresti risposta.

Se conosci qualcuno al quale potrebbero interessare questi temi inoltra il link al blog, ti sarò grato.

Recent Comments